超速報!令和6年度(2024年度)税制改正大綱を徹底解説!

こんにちは。

税理士の山田です。

今回は令和5年12月14日に公表された『令和6年度税制改正大綱』の中から主要な項目を抜粋して解説をします。公表されたばかりの情報ですので、スピードと解り易さを重視して解説しております。読みやすさを重視しており、正確性を担保するものではございませんので、予めご了承ください。内容に誤り等がございましたら随時訂正して参ります。

また、税制改正大綱は税制改正の骨組となるものであり、おおむねこの通りの改正がされる予定ですが、あくまで骨組みである点はご了承ください。

令和6年度税制改正解説テキストの販売を決定!!

お陰様で、本記事は大変好評頂いておりますが、令和5年度に続き令和6年度でもKACHIELさんで税制改正解説テキストを販売することになりました。 本記事以上に気合を入れて作成しますので、購入を検討頂けると幸いです。後悔させない内容に仕上げるように尽力します。12/22までのご購入で早割が効きますので、是非是非ご検討下さい。

テキストの特徴は下記の通りです。

■ 細かい論点なども含めて徹底的に解説した大ボリューム!(昨年度はワード100ページ以上)

■ 12月中にリリースされる追加情報(各省庁の情報など)を追加し、さらにレベルアップ

■ 出来る限り事例を交えて解り易く説明!

■ テキストの内容を説明した動画付

(2024年8月22日追記)

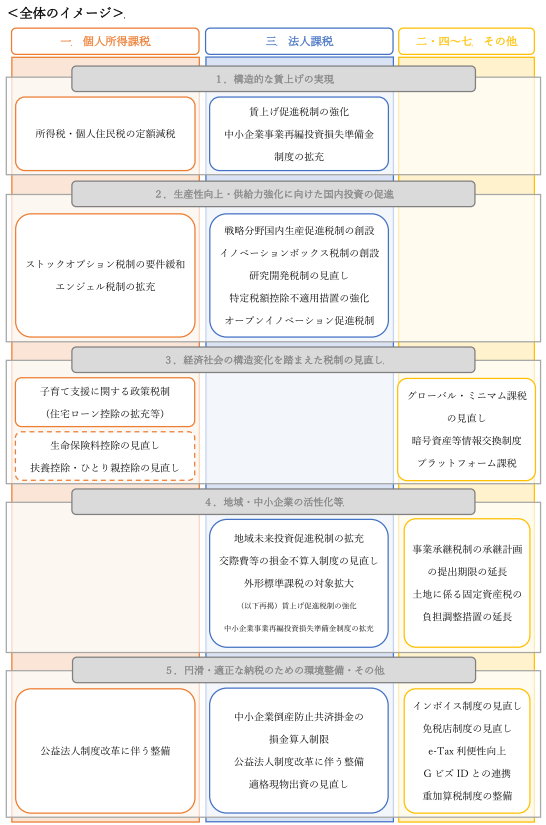

上記の税制改正解説テキストにも収録している令和6年度税制改正の全体イメージをこちらにも掲載します。

Ⅰ 個人所得課税

1.所得税・個人住民税の定額減税(12.18に一部記載を訂正)

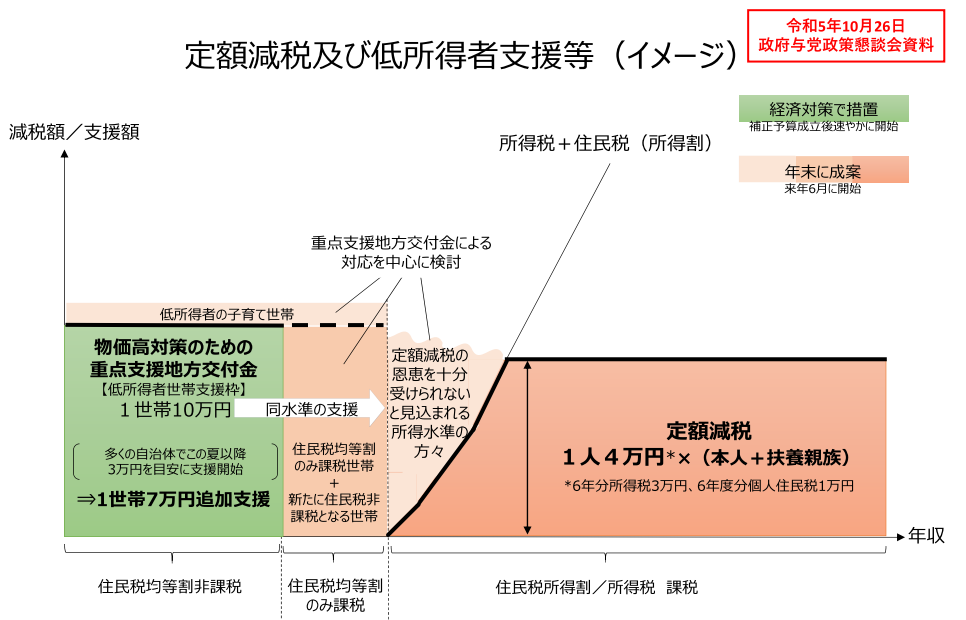

令和6年分の所得税と住民税について、定額による特別控除を実施する。

【制度概要】

① 対象者の要件

居住者であり令和6年分の所得税(住民税)の合計所得金額が1805万円以下(給与収入の場合には2000万円以下)である者(大綱を読む限り、住民税は令和6年分の住民税の合計所得金額とあるため、所得税ベースで言う令和5年分の所得で判定)

② 特別控除の額

(所得税)

本人分 3万円 + (同一生計配偶者+扶養親族)の人数 × 3万円

(住民税)

本人分 1万円 + (控除対象配偶者+扶養親族)の人数 × 1万円

※ 人数のカウントは全て居住者に限定

※ 言葉の定義は下記の通り

・同一生計配偶者:生計を一にする配偶者で合計所得金額が48 万円以下(青色・白色の事業専従者に該当しないもの)

・扶養親族:生計を一にする親族で合計所得金額が48 万円以下(青色・白色の事業専従者に該当しないもの)

・控除対象配偶者:同一生計配偶者に該当し、納税者本人の合計所得金額が1,000万円以下のケース

※ 住民税については、対象が控除対象配偶者に限定されているが、居住者であって控除対象配偶者を除く同一生計配偶者である場合については、令和7年度分の住民税額から1万円を控除するため、結論としては所得税と同様に、同一生計配偶者に該当すれば1万円の控除はされることになる。

【ケース1 給与所得者に係る特別控除の額の控除】

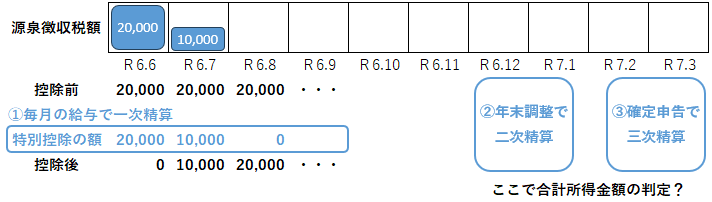

① 毎月の給与からの所得税額の控除

■ 令和6年6月以後最初に支払いを受ける給与等(賞与含む)につき源泉徴収をされる所得税額から特別控除の額を控除する。

■ 控除しきれない控除の額がある場合には、それ以降に支払う給与等につき源泉徴収をされる所得税額から順次控除をしていく。

■ 毎月の源泉徴収をされる所得税額から控除する場合には、配偶者の情報は「源泉控除対象配偶者」でカウントをする。(「源泉控除対象配偶者」とは、同一生計配偶者に該当し、納税者本人の合計所得金額が900万円以下のケース)

⇒ これは、現時点での「扶養控除等申告書」の様式でカウントできる情報が「源泉控除対象配偶者」に限られてしまうため。

■ 扶養親族に異動が生じたことにより特別控除の額が変わるときは、年末調整により調整する。

■ 給与明細には、特別控除の額を記載する。

② 年末調整での所得税額の控除

■ 令和6年分の年末調整の際には、年税額から特別控除の額を控除する。

⇒ 年末調整で再度計算をして差額があれば精算される。つまり、合計所得金額の正しい計算はこの時点で行うことになると考えらえる。

■ 源泉徴収票の摘要の欄に控除した額等を記載する。

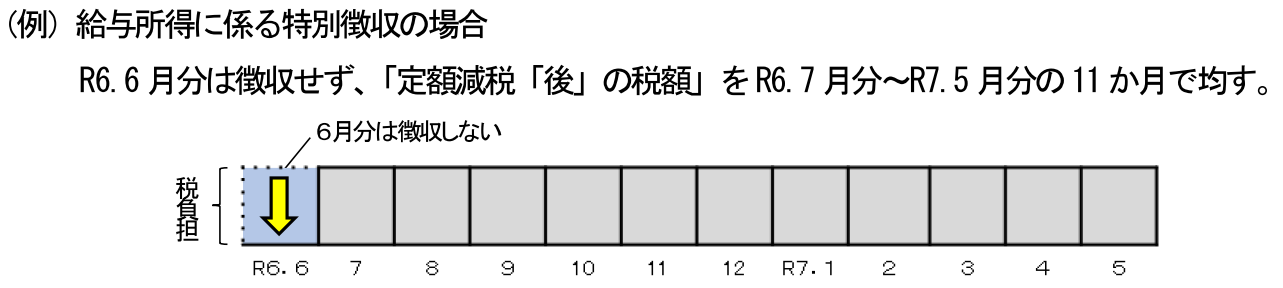

③ 個人住民税の控除

■ 特別徴収義務者は、令和6年6月に支払う給与からの特別徴収を行わない。

■ 令和6年分の個人住民税の額から特別控除の額を控除した金額を11分割し(端数調整あり)、令和6年7月~令和7年5月のそれぞれの給与から毎月徴収する。

■ 上記の計算がされた住民税額が各自治体から通知されてくる。

■ 上記の通り、居住者であって控除対象配偶者を除く同一生計配偶者である場合については、令和7年度分の住民税額から1万円を控除

※所得税の控除イメージ

※住民税の控除イメージ

出典:総務省「令和6年度地方税制改正(案)について」

【ケース2 公的年金等の受給者に係る特別控除の額の控除】

■ 令和6年6月以降に支払いを受ける公的年金等につき源泉徴収をされる所得税額から特別控除の額を順次控除していく。(考え方はケース1の給与と同様)

■ 公的年金等の受給者で、扶養親族に異動が生じたことにより特別控除の額が変わるときは、令和6年分の確定申告により調整する。

■ 公的年金等の受給者については、住民税額からの控除は所得税と同様の考え方。

【ケース3 事業所得者等に係る特別控除の額の控除】

■ 第1期分予定納税額(7月)から本人分に係る特別控除の額を控除する。

■ 第1期分予定納税額から控除しきれない部分の金額は、第2期分予定納税額(11月)から控除する。

■ 予定納税額の減額の承認の申請をすることで、同一生計配偶者等に係る特別控除の額についても控除を受けることができる。

■ 令和6年分の期限の延期(令和6年分のみ)

|

項目 |

現行 |

延期 |

| 第1期分予定納税額の納付期限 |

7月31日 |

9月30日 |

| 予定納税額の減額の承認の申請の期限 |

7月15日 |

7月31日 |

■ 最終的には確定申告で所得税額から特別控除の額を控除して精算する。控除対象は住宅ローン控除後の所得税額からの控除。(控除しきれない場合には、交付金等で調整がされると思われる)

【ケース4 住民税の普通徴収の場合】

■ 第1期分の納付額から特別控除の額を控除し、控除しきれない場合には第2期分以降の納付額から順次控除する

【実務上のポイントと気になる点】

■ 特別控除の順番は下記の通り

① まずは6月以降の給与又は年金から順次控除(配偶者の人数カウントは暫定的)

② その後に給与の場合は年末調整で計算をして差額があれば調整

③ 最後に確定申告で計算をして差額があれば再度調整

■ 合計所得金額の算定が年の途中では困難であるため年末調整や確定申告で判定をして超えることになる場合には、特別控除の額相当額の返還がされる形になると思われる

■ 大綱の記載では、「給与等の支払者が同一生計配偶者等を把握するための措置を講ずる」との記載がある。現行での「扶養控除等申告書」では、「源泉控除対象配偶者」の記載項目しかないため、「同一生計配偶者」を把握するために(詳細は続報で確認)

■ 6月以降に転職で入社した人で控除していない特別控除の額があった場合の取扱いが不明(詳細は続報で確認)

出典:「令和5年10月26日 政府与党政策懇談会資料」(首相官邸ホームページ)

2.ストックオプション税制の要件緩和

権利行使時に経済的利益が非課税となる税制適格ストックオプションの要件が、次の通り緩和される。

【改正内容】

①保管委託要件の撤廃

■ 権利行使で取得した株式を証券会社等に保管委託することが要件であったが、撤廃される(ただし、譲渡制限株式で発行会社自身が株式管理をすることが要件)

②年間の権利行使価額の限度額の引き上げ

|

項目 |

現行 |

改正 |

| 設立から5年未満の株式会社 |

1200万円 |

2400万円 |

| 設立以後5年以上20年未満の会社で、以下のいずれかに該当する会社・未上場の会社・上場後5年未満の会社 |

1200万円 |

3600万円 |

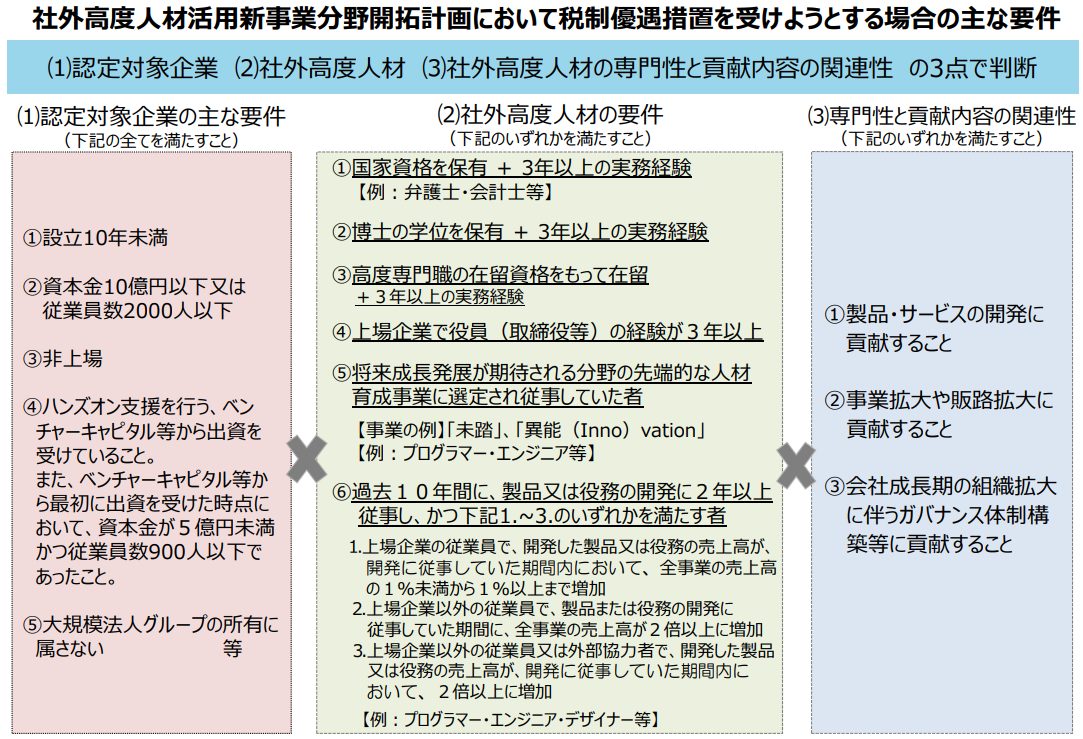

③社外高度人材である特定従事者がストックオプション税制の適用を受けるための要件を緩和

■ 認定対象企業の要件のうち、ベンチャーキャピタルからの出資を受けた時点での要件(資本金5講演未満かつ従業員数900人以下)を撤廃する

■ 社外高度人材の要件のうち、上場企業役員の経験については3年以上の実務要件を1年以上に緩和し、それ以外の専門家については、実務要件を廃止する

■ 社外高度人材の要件に一定のもの(教授、一定の実務経験がある未上場企業役員・上場企業の重要な使用人、など)を追加する。

※現行の取扱い(出典:経済産業省HP)

https://www.meti.go.jp/policy/newbusiness/stock_option/sogaiyou3.pdf

【実務上のポイントと気になる点】

■ 改正内容①により未上場の状態での権利行使であっても税制適格ストックオプションが適用しやすくなり、活用の幅が広がる

3.子育て支援に関する政策税制(住宅ローン控除等)

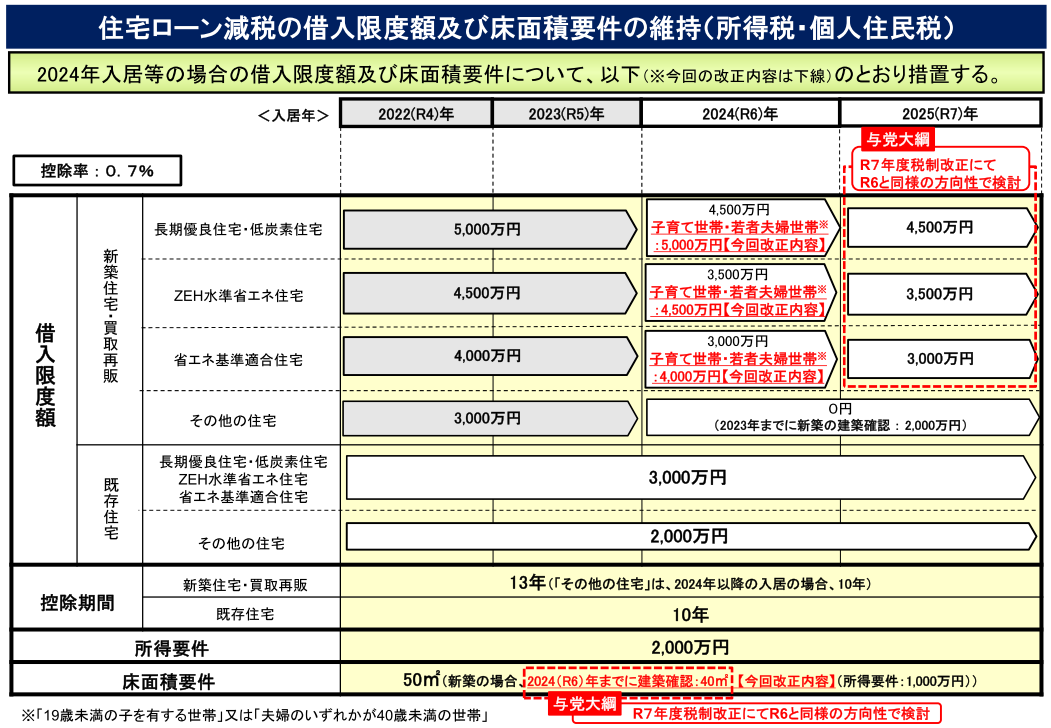

子育て世帯に対する支援策として、住宅ローン控除と住宅リフォーム税制について一定の拡充を行う。令和6年度のみの暫定措置で、令和7年度以降については、次年度の税制改正にて検討を行う。

【子育て世帯とは】

以下のいずれかに該当する者=「子育て特例対象個人」

・ 自分の年齢が40歳未満で、かつ、配偶者を有する者

・ 自分の年齢が40歳以上で、かつ、40歳未満の配偶者を有する者

・ 年齢19歳未満の扶養親族を有する者

【住宅ローン控除の拡充】

① 子育て特例対象個人が、認定住宅等の新築等をして居住の用に供した場合の、借入限度額は次の通りとする。(控除率は0.7%)

|

住宅の区分 |

借入限度額(現行) |

借入限度額(改正) |

| 認定住宅 |

4,500万円 |

5,000万円 |

| ZEH水準省エネ住 |

3,500万円 |

4,500万円 |

| 省エネ基準適合住宅 |

3,000万円 |

4,000万円 |

② 令和5年末までに建築確認を受けた認定住宅等の新築等については、床面積要件が緩和(通常は50㎡以上の床面積要件が、合計所得金額1,000万円以下に限り40㎡以上に緩和)されているが、これを令和6年末まで延長

③ 子育て特例対象個人である震災特例法の住宅被災者が、認定住宅等の新築等をして居住の用に供した場合の、借入限度額は次の通りとする。(控除率は0.9%)

|

住宅の区分 |

借入限度額(現行) |

借入限度額(改正) |

| 認定住宅等 |

4,500万円 |

5,000万円 |

出典:国土交通省「令和6年度国土交通省税制改正概要」

【住宅リフォーム税制】

子育て特例対象個人が、所有する居住用家屋について一定の子育て対応改修工事をして、令和6年4月~12月までに居住した場合、その工事に係る標準的な工事費用相当額(250万円を限度)の10%をその年分の所得税額から控除できる。

Ⅱ 資産課税

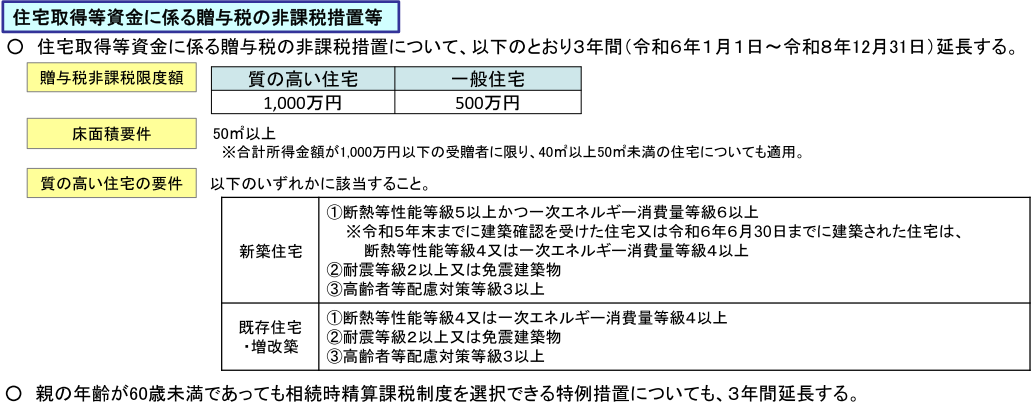

1.住宅資金贈与の非課税措置延長

以下の住宅取得等資金に係る贈与税の非課税措置等について、3年間延長する。

出典:国土交通省「令和6年度国土交通省税制改正概要」

2.法人版事業承継税制の特例承継計画の提出期限延長

非上場株式等に係る相続税・贈与税の納税猶予の特例制度(法人版事業承継税制)について、現行では2024年3月末までである特例承継計画の提出期限を、2026年3月末まで延長する。(適用期限は令和9年12月末のまま)

Ⅲ 法人課税

1.賃上促進税制(大企業・中堅企業向け)

大企業・中堅企業向けの人材促進税制について、次の通り見直しをする。(適用期間:令和6年4月1日~令和9年3月31日)

【改正内容】

① 大企業向け控除率の改正

|

要件の内容 |

現行 |

改正 |

控除率差 |

||

|

トリガー |

控除率 |

トリガー |

控除率 |

||

| 【ベース部分】継続雇用者給与等支給額の増加割合 |

3%以上 |

15% | 3%以上 |

10% |

△5% |

|

4%以上 |

25% | 4%以上 | 15% | △10% | |

|

5%以上 |

20% |

△5% |

|||

| 7%以上 | 25% |

±0% |

|||

| 【上乗せ①】(※1)教育訓練費の増加割合 |

20%以上 |

+5% | 10%以上 | +5% |

±0% |

| 【上乗せ②】(※2)女性子育て支援 |

– |

– | – | +5% |

+5% |

| 最大控除率 |

– |

30% | – | 35% |

+5% |

※1 上乗せ①の要件で、教育訓練費の額が雇用者給与等支給額の0.05%以上であることが要件に追加

※2 「プラチナくるみん認定(優良な子育てサポート企業の認定)」又は「プラチナえるぼし認定(優良な女性の活躍推進企業の認定)」を受けている場合

② 中堅企業向け控除率の改正(大企業向けとの違い部分のみ)

■ 中堅企業は、「中小企業以外の企業」で「従業員数が2000人以下の企業」(その会社の子会社を含むグループ全体で従業員数が1万人を超える場合を除く)

■ ベース部分の控除率は、トリガー(継続雇用者給与等支給額の増加割合)4%以上になると、MAXの25%となる(大企業でいうトリガー7%以上の控除率)

■ 女性子育て支援上乗せ措置に「3段階目のえるぼし認定を受けている企業」を追加

③ マルチステークホルダー方針を公表しなければならない企業の範囲に従業員数2,000人超の企業を追加

|

現行 |

改正 |

| 資本金が10億円以上かつ従業員数が1,000人以上の企業のみ | 従業員数2,000人を超える企業が追加 |

2.賃上促進税制(中小企業)

中小企業向けの人材促進税制について、次の通り見直しをする。(適用期間:令和6年4月1日~令和9年3月31日)

【改正内容】

① 控除率の改正

|

要件の内容 |

現行 |

改正 |

控除率差 |

||

| トリガー | 控除率 | トリガー |

控除率 |

||

| 【ベース部分】全雇用者給与等支給額の増加割合 |

1.5%以上 |

15% |

変更なし |

±0% |

|

|

2.5%以上 |

30% |

±0% |

|||

| 【上乗せ①】(※1)教育訓練費の増加割合 |

10%以上 |

+10% | 5%以上 | +10% |

±0% |

| 【上乗せ②】(※2)女性子育て支援 |

– |

– |

– |

+5% |

+5% |

| 最大控除率 |

– |

40% |

– |

45% |

+5% |

※1 上乗せ①の要件で、教育訓練費の額が雇用者給与等支給額の0.05%以上であることが要件に追加

※2 以下のいずれかの認定を受けてる場合

・「プラチナくるみん認定(優良な子育てサポート企業の認定)」

・「プラチナえるぼし認定(優良な女性の活躍推進企業の認定)」

・「くるみん認定」又は「2段階目以上のえるぼし認定」

② 法人税額から控除がしきれない控除額があるときは、5年間の繰越が出来る制度を追加する。

【実務上のポイントと気になる点】

■ 5年間の繰越が出来るようになったために、赤字である場合や控除上限(法人税額の20%)に抵触しても、最大限の控除が取れるように申告をする必要がある

■ 従前では通常の税額控除率で計算して控除上限に抵触してしまえば、上乗せ措置を検討する必要もなかったが、今後は繰越が可能であるため、可能な範囲で上乗せ措置を適用するべき

3.特定税額控除不適用規定の見直し

大企業向けの特定税額控除不適用規定について見直しを行う。

【改正内容】

① 要件が強化される法人について、「資本金が10億円以上かつ従業員数が1,000人以上の企業」のみでなく、「従業員数2,000人を超える企業」を追加。なお、前年度が赤字の場合には、従前より要件強化の対象外。

② 要件が強化される法人についての要件(いずれかの要件に該当しないと特定税額控除規定の適用を受けることができない)

|

要件 |

現行 |

改正 |

| 所得金額 | 対前年比で減少 | 変更なし |

| 継続雇用者の給与等支給額 | 対前年増加率1%以上 | 変更なし |

| 国内設備投資額 | 減価償却費の30%超 | 減価償却費の40%超 |

【制限対象の特定税額控除規定】

・研究開発税制(総額型、オープンイノベーション型)

・地域未来促進税制

・5G投資促進税制

・カーボンニュートラルに向けた投資促進税制

・デジタルトランスフォーメーション投資促進税制

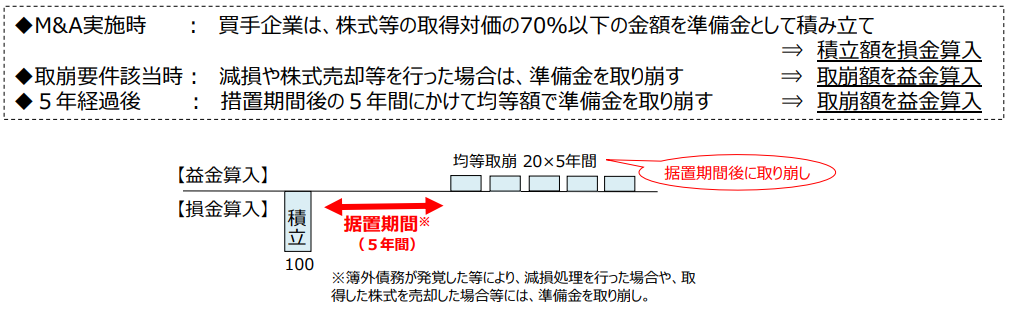

4.中小企業事業再編投資損失準備金制度の拡充

中小企業事業再編投資損失準備金制度について、現行制度に新制度を追加して、適用を令和9年3月末まで延長する。

【新制度の内容】

① 「特別事業再編計画(仮)」の認定を受けた事業者が対象

② 購入する株式の金額が1億円以上100億円以下であることが要件となる。

③ 準備金の積立が出来る金額は、初回が株式取得価額の90%、二回目以降は100%

(現行制度では70%)

④ 準備金取崩の期間が積立から10年経過後(現行制度では積立から5年経過後)以降5年間に渡って取崩を行って益金に算入となる。

【現行制度と新制度の共通の改正】

① 一定の表明保障保険契約を締結している場合には本制度の適用が受けられなくなる。

② 準備金積立後も一定の表明保障保険契約を締結すると全額の取崩が必要になる。

※現行の制度概要

出典:中小企業庁HP(https://www.chusho.meti.go.jp/keiei/kyoka/shigenshuyaku_zeisei.html)

【実務上のポイントと気になる点】

■ 特別事業再編計画(仮)の認定手続きについて要確認(産業競争力強化法の改正)

■ 現行制度の経営力向上計画の認定に比べると、特別事業再編計画(仮)の認定手続きはかなりハードルが高いと考えらる。

■ 新制度の株式金額要件について、M&Aでは購入する株式対価の設定にあたっては、退職金の支給やM&A後の顧問料などを含めて金額の設定をするため、新制度の適用可否も含めてスキームを検討する必要がある。

■ 本制度の適用が受けられなくなる一定の表明保障保険契約について、どのような契約が該当するのか詳細の確認が必要(大綱には記載なし)

5.国内投資促進税制(戦略分野国内生産促進税制・イノベーションボックス税制)

【戦略分野国内生産促進税制の創設】

■ 産業競争力強化法の改正を前提に事業適応計画の認定が必要

■ 計画に基づいて産業競争力基盤強化商品の生産をするための設備(産業競争力基盤強化商品生産用資産)の購入が対象

■ 認定後10年間に渡って販売数量に応じて税額控除を行っていく

■ 控除が出来ない場合についても3年間~4年間の繰越控除がある

【イノベーションボックス税制の創設】

■ 無形資産への国内投資を後押しするための制度

■ 内国法人等に対して特定特許検討の譲渡・貸付を行った場合に、その事業から発生する一定の課税所得の30%相当額を損金に算入する

■ 国外への投資については制度対象外であり、国内投資のみが対象

6.交際費の損金不算入制度の除外措置拡大

損金不算入となる交際費等から除外されるいわゆる5,000円以下飲食費(社外との飲食に限る)の範囲について、金額要件を1人当たり5,000円以下から10,000円以下に引き上げる。

【実務上のポイントと気になる点】

■ 中小企業についてはいずれにしても年間800万円までの損金算入枠があるため影響は少ない

■ インボイス制度の適格請求書に該当しない飲食費の場合には、控除対象外消費税も上乗せした金額で単価判定が必要になるため注意が必要

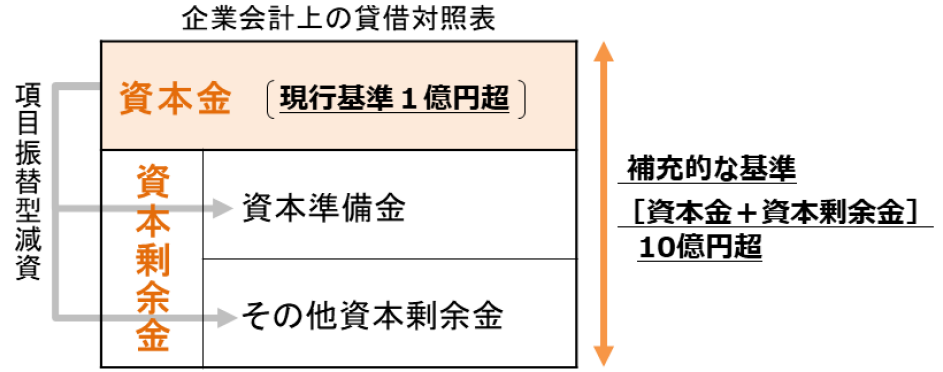

7.外形標準課税制度の対象拡大

外形標準課税制度の適用対象法人の範囲について、現行の基準(資本金の額が1億円超の法人)を維持したうえで、範囲を拡大する

【減資への対応】

当分の間、以下の全てに該当する法人を外形標準課税の対象とする。

① 前事業年度に外形標準課税の対象であること(※)

② 当該事業年度に資本金が1億円以下であること

③ 当該事業年度に資本金と資本剰余金の合計額が 10 億円を超えること

※公布日(令和6年3月末を想定)以後に減資をして資本金が1億円以下になった法人については、①に該当するものとして扱われる。

※適用開始時期:令和7年4月1日に施行し、同日以後に開始する事業年度から適用

出典:総務省「令和6年度地方税制改正(案)について」

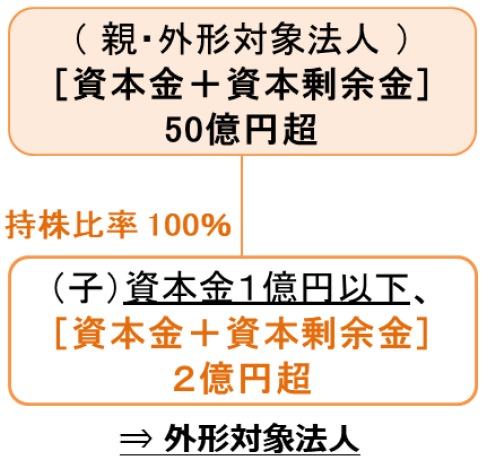

【100%子法人等への対応】

以下の全てに該当する法人を外形標準課税の対象とする。

① 資本金と資本剰余金の合計額が 50 億円を超える外形対象法人の100%子法人等

② 当該事業年度に資本金が1億円以下であること

③ 当該事業年度に資本金と資本剰余金の合計額(※)が 2億円を超えること

※公布日以後に、子会社から親会社への資本剰余金配当等があった場合には、加算した金額で判定する

※適用開始時期:令和8年4月1日に施行し、同日以後に開始する事業年度から適用

※上記改正により、新たに外形標準課税の対象となる法人に係る税負担の緩和措置が講じられる。(初年度:増差税額の3分の2を控除 次年度:増差税額の3分の1を控除)

出典:総務省「令和6年度地方税制改正(案)について」

【実務上のポイントと気になる点】

■ 公布日までの対応であれば適用対象から外れることも可能と思われる

■ 資本金と資本剰余金は会計上の金額を利用するが、監査法人の監査等が行われていない企業においては、会計処理で誤りがある可能性も十分考えられるので、資本取引の会計処理について精査が必要

8.その他

【倒産防止共済の掛け金の損金算入の特例】

■ 共済契約の解除があった後に再度共済契約を締結した場合には損金算入に一定の制限がされる

■ その解除の日から同日以後2年を経過する日までの間に支出する当該共済契約に係る掛金については損金算入できない

Ⅳ 消費税(インボイス制度)

1.国外事業者に係る消費税の課税の適正化(プラットフォーム課税など)

【プラットフォーム課税の導入】

■ 国外事業者がデジタルプラットフォームを介して行う消費者向けの電気通信利用役務の提供のうち、特定プラットフォーム事業者を介したものについては、その特定プラットフォーム事業者が行ったものとみなす。

■ その課税期間における上記の取引金額が50億円を超える場合には、特定プラットフォーム事業者として指定される。

■ 適用開始時期:令和7年4月1日以後に行われる電気通信利用役務の提供

【事業者免税点制度の特例の見直し】

■ 特定期間における課税売上高による納税義務の免除の特例について、給与支払額による判定の対象から国外事業者を除外する。

■ 資本金1,000万円以上の新設法人に対する納税義務の免除の特例について、外国法人は基準期間を有する場合も、国内事業開始時点で本特例の適用の判定を行う。

【簡易課税制度等の見直し】

■ その課税期間の初日において恒久的施設を有しない国外事業者については、簡易課税制度の適用を認めない。

2.その他

【高額特定資産の範囲拡大】

■ 高額特定資産を取得した場合の事業者免税点制度等の制限措置の対象に、その課税期間において取得した金地金等の合計額が200万円以上である場合を加える。

【免税購入された物品の課税仕入れについて仕入税額控除の制限】

■ 外国人旅行者向け消費税免税制度により免税購入された物品と知りながら行った課税仕入れについては、仕入税額控除制度の適用を認めないこととする。

【インボイス制度の自販機特例についての帳簿記載要件を緩和】

■ 帳簿のみの保存により仕入税額控除が認められるインボイス制度の自販機特例については、帳簿へ住所等の記載が必要であったが、不要とする。(令和5年10月まで遡って不要とする)

Ⅴ その他

1.GビズIDとの連携によって電子署名等の省略

法人が、GビズIDを入力して、e-Taxにより申請等を行う場合には、ID・PWの入力、電子署名・電子証明書の送信を要しないこととする。