【社内勉強会②】固定資産の基本的な考え方と償却資産について学ぼう

- 2021年6月14日

- その他税務

こんにちは。

スタッフの大滝です。

梅雨の時期となり、蒸し暑い日々の中にも、夏の強い日差しを感じる日も増えてきましたね。

社内での私の座席は、冷房直下のベストポジションなので季節を問わず快適なのですが、ふと目の前にあるエアコンを見て、「業務用エアコンは固定資産かな。耐用年数は…。」と思う時があります。

会計業務に携わる方にはお馴染みの「固定資産」という用語ですが、日常生活では中々耳にしない言葉ではないでしょうか。

早速ですが、第2回は固定資産の基本的な考え方と償却資産について整理してまいります。

1 固定資産とは

固定資産とは、一言でまとめると「事業活動において1年を超えて使用する目的で保有する資産」と説明できます。

資産とは、会社が保有する財産を指します。

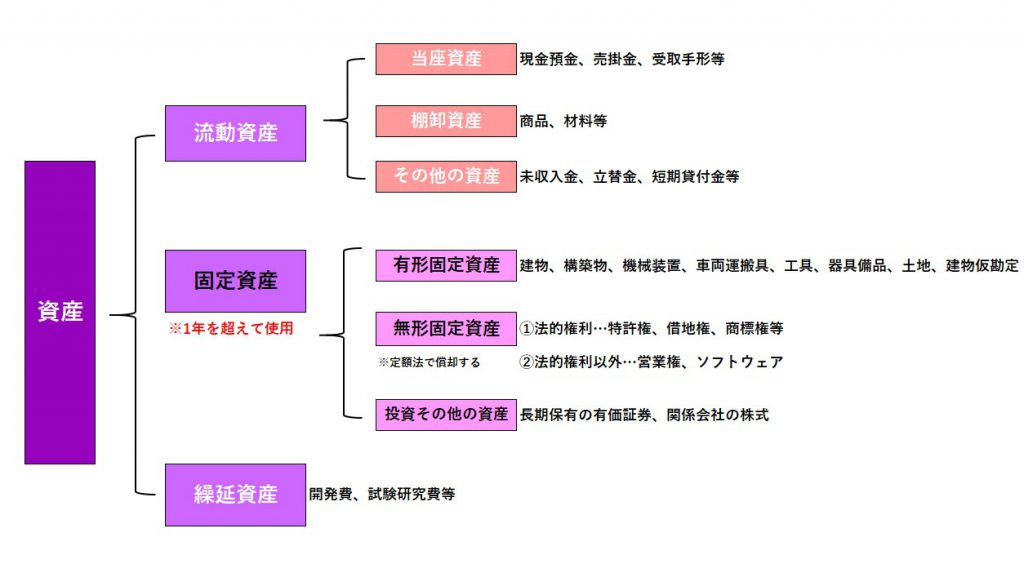

これだけでは、わかりにくいのでまずは《資産》を分類した図をご覧ください。

1年以内に換金できる流動資産に対し、1年を超えて所有する資産を固定資産と言います。

また、固定資産はさらに有形固定資産、無形固定資産、投資その他の資産に分類されます。

2 固定資産の管理方法

会社にとって固定資産は財産であり、経営を行う上で固定資産を正しく管理し、把握する必要があります。

自社が所有する固定資産の実態(どのくらいあるか、どのような状況か)を管理するための帳簿を「固定資産台帳」と言います。

固定資産台帳には、資産の種類、耐用年数、資産名称、取得年月日、取得価額、償却方法等を記載します。

決算の時には、固定資産の棚卸を行い、廃棄している物がないか確認します。

こちらの台帳は、総勘定元帳や現金出納帳などの会計帳簿、貸借対照表(B/S)や損益計算書(P/L)などの決算書類と同様に、税法上では7年、会社法では10年保存する必要がある、と定められています。

また最近では、パソコン等が低価格にあり、固定資産として管理されなくなってきました。

しかし、パソコンのスペック等を管理するために、パソコン管理台帳を作成している企業も増えてきています。

3 減価償却とその目的

固定資産の会計処理に必要不可欠なのが、「減価償却」という処理です。

減価とは、「購入時の値段から下がること」、

償却とは、「どのくらいでその価値がなくなるか」と言うことです。

事業で用いられる建物、器具備品、車両運搬具などの固定資産は、一般的には時の経過によってその価値が減っていくという考え方をします。

このような資産を、減価償却資産と言います。

一方で、土地や美術品等、時の経過により価値が減りにくい資産は減価償却資産とは言いません。

土地や美術品は、価値が上がる可能性がある為です。

では、価値の減少はどのように決めるのでしょうか。

例えば、会社ごとに「うちの車はまだ傷んでいないから10年で償却しよう!」、「最近パソコンの動きが悪くなってきたから2年で償却しようかな…」等と償却年数を勝手に決めることはできません。

そこで、価値が減少していく期間=法定耐用年数が償却資産ごとに定められています。

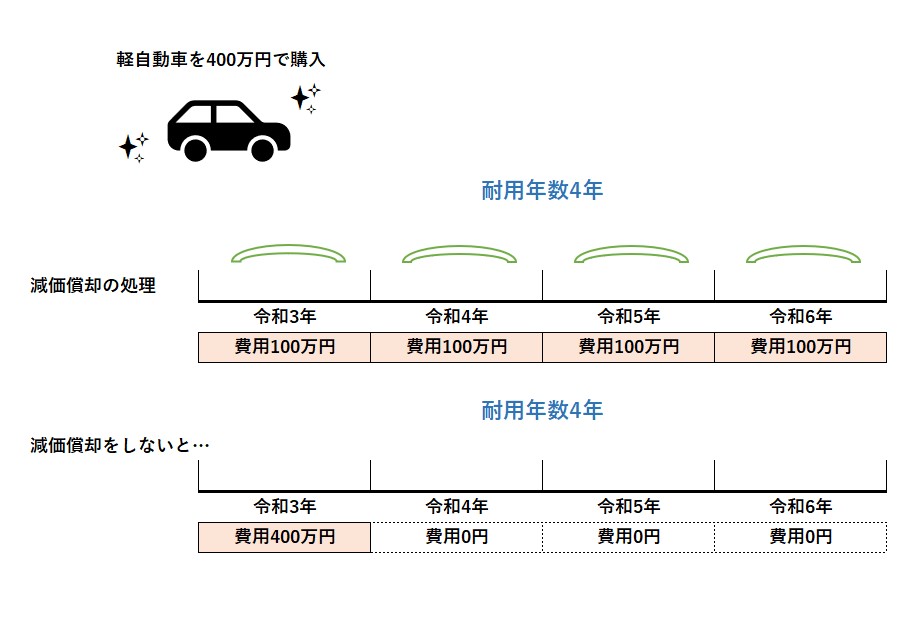

この考え方に基づいて、軽自動車を購入した例をご覧ください。

軽自動車を400万円で購入しました。購入にかかる金額のことを、「取得価額」と言います。

軽自動車の法定耐用年数は4年ですので、4年間で償却していきます。

今回は、定額法という償却方法の前提で考えます。

そうすると、400万円÷4年間で毎年100万円ずつを減価償却費で計上する処理になります。

通常、何か物品を購入した場合には、購入日に全額を費用計上しますが、

高額で1年を超えて所有する資産である固定資産も同じく取得した日に、全額を費用計上してしまうと、購入した年(1年目)に多額の費用が計上され、2年目以降は費用が計上できません。

それでは、会社の利益を正しく計算することが出来なくなり、適正な利益を把握することが難しくなります。

減価償却をする最も重要な目的は、適正に費用を配分し、毎年の正しい損益計算を行うことにあります。

4 定額法と定率法

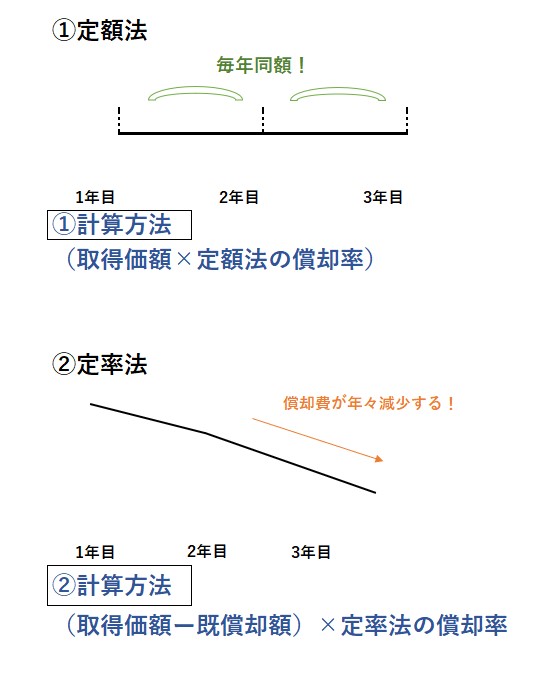

先程の、400万円で購入した軽自動車の償却方法は、「定額法」を前提に計算しました。

減価償却の方法には、「定額法」と「定率法」という計算方法があります。

定額法とは、文字通り、毎年同額を減価償却していく方法です。

一方、定率法とは、毎年残った金額(簿価)に同じ割合(定率)を乗じて減価償却していく方法です。

毎年同額を費用計上する定額法に対して、定率法では年々、減価償却費が減少していきます。

なお、どちらの方法でも費用となる総額は同じですが、法人の場合は、原則として、建物・建物付属設備・構築物・ソフトウェアの償却は定額法を用いることが決められていますが、一方で機械装置・車両運搬具・器具備品はどちらの償却方法を採用するか選択できます。

具体的な計算方法は、国税庁のホームページを参考にしてください。

参考:国税庁 タックスアンサー No.2106 定額法と定率法による減価償却(平成19年4月1日以後に取得する場合)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2106.htm

5 償却資産税

ここまで、固定資産と減価償却について整理してきました。ここでは、固定資産にかかる税金についても触れていきます。

土地や不動産を所有している方は、毎年、固定資産税を納付していると思いますが、不動産以外の固定資産で減価償却が必要なものには償却資産税がかかります。

償却資産税とは、減価償却の対象となる償却資産に対して課される固定資産税の一部です。

よって、具体的には、事業で使っているエアコン、冷蔵庫などの器具備品などが対象となります。

これらの償却資産を所有している場合、毎年1月1日時点の所有内容を、1月31日までに都税事務所に申告する必要があります。

償却資産税の税額は、所有資産の課税標準額に税率1.4%を掛けて算出しますが、課税標準額の合計が150万円未満の場合は、課税されません。

会計業界、そして経理業務に従事している方にとって、1月は繁忙期と言える時期ですね。

源泉所得税の納期特例、税務署への法定調書、各市区町村へ給与支払報告書等、各方面に提出する書類も多いですが、償却資産の申告も忘れずにタスクに入れておくことが重要ですね。

6 金額ごとの減価償却の特例

ここでは、購入した金額ごとに適用することができる減価償却の特例について、まとめたいと思います。

一般的には、取得価額が10万円以上のものが固定資産であるという認識が多いと思いますが、一括償却資産と言って、購入した金額を3年で均等に損金算入するものや、

中小企業者等を対象に、取得価額30万円未満の減価償却資産を、一定の要件のもとに、損金算入することができる特例があります。

取得額別に、法人税上の取り扱い、償却資産の申告有無を図解しました。

⑴少額減価償却資産

取得価額が10万円未満の少額減価償却資産は、耐用年数によらず事業供用日に全額経費で処理できます。その場合は、固定資産台帳への登録も不要です。

⑵一括償却資産

取得価額20万円未満の減価償却は、一律3年間で減価償却することができます。事業年度ごとに一括償却資産の合計額で固定資産台帳へ登録が必要です。

3年間の償却ですが、月割の概念はありません。

つまり、取得価額×事業年度の月数/36月の金額を損金に算入します。

「一括」とは全部まとめるという意味と考えられます。

⑶中小少額減価償却資産

中小企業の場合、取得価額10万円以上30万円未満の減価償却資産であれば、事業供用日に全額経費にできます。

ただし、事業年度ごとの取得価額の合計は300万円を限度としており、固定資産台帳への登録も必要となります。

この特例の対象となる法人は、青色申告法人である中小企業者等で、常時使用する従業員が1,000人以下の法人に限られています。

10万円以上の場合は、取得価額によって選択することが出来ます。

例えば、15万円のパソコンを購入した場合、⑵か⑶の処理を、選択することになります。

⑷通常の減価償却資産

上記のいずれでも処理をしなかった物については、通常の減価償却資産として、主に定額法か定率法で減価償却を行っていきます。

7 まとめ

今回は、固定資産の基本的な考え方と償却資産税、そして金額ごとの減価償却の特例について整理いたしました。

固定資産、減価償却、耐用年数…など、聞きなれない用語が多いと、難しいように思いますが、会社の利益を正しく把握するために必要不可欠な処理です。

取得時の処理に注目しがちですが、除却時にも会計処理が必要となります。

私は実務上、除却処理を失念していたことがあり、決算時に慌てて計上した経験があります。

そのようなミスをなくすためにも、固定資産台帳での管理も重要ですね。