令和2年度年末調整の留意点まとめ

- 2020年10月25日

- その他

こんにちは。

スタッフの山﨑です。

早いもので今年も残すところおよそ2ヶ月となりました。

例年、この時期になりますと、保険会社等から控除証明書が送られてきます。

今回はその控除証明書が必要となる手続、年末調整についてお話していきます。

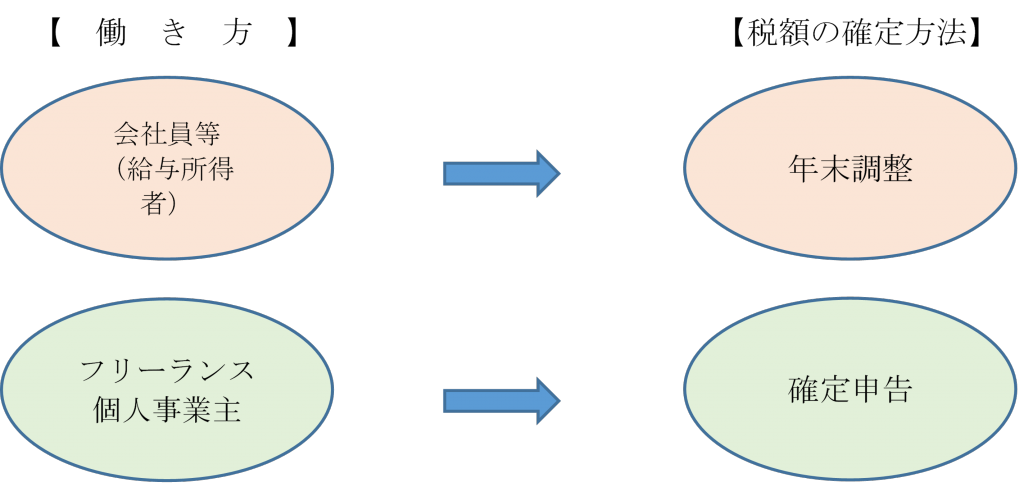

1.年末調整とはどんな制度?

最近は日本の雇用環境が多様化しており、組織に所属せずフリーランスで働かれている方が増えていますが、依然として会社に勤務する方も多いと思います。年末調整は会社に勤務する方(一般的に「給与所得者」と呼びます)を対象に行うものです。本来は国民一人一人が確定申告をするのが一番良いのですが、そうすると税金を徴収する側(国)も収める側(国民)も事務手続が大変です。そこで、会社勤めの方は一人一人が確定申告をするのではなく、会社が従業員の税額を確定させて納税するという仕組みを採用しました。

※給与所得者の方でも確定申告が必要になる場合があります。

代表的なケースを以下に掲げておきます。

・2ヶ所以上から給与の支払いを受けている。

・給与の金額が2,000万円を超えている。

・副業をしていて、その所得が20万円超ある。

・寄附金控除、医療費控除を受けたい。

・住宅ローン控除を受けたい(初回のみ確定申告が必要)。

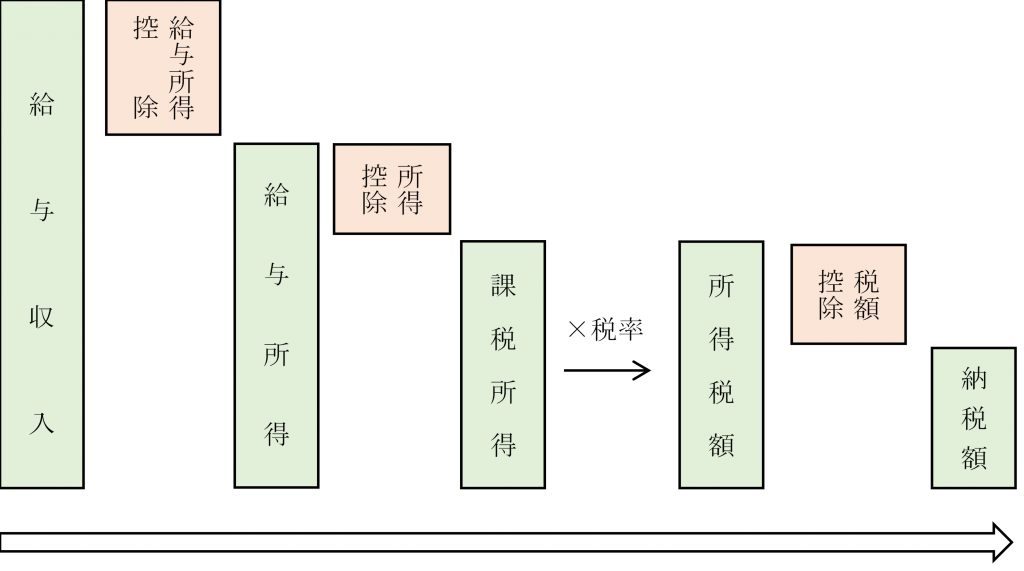

2.所得税の計算の流れは?

年末調整は年間の所得税額を確定させる手続きであることを確認しました。

ここで所得税の計算の大まかな流れを見ておきましょう。

(1)所得金額の計算

まず所得(「収入」と考えて差し支えありません)を10種類に分類します。会社勤めの方が会社から給料をもらえば「給与所得」に該当し、この給与の収入から給与所得控除額を控除して、給与所得金額を算出します。

(2)所得控除額の計算

所得の金額が確定したら、次はその所得金額から差し引く所得控除額を計算します。所得控除額は配偶者の有無や保険料の支払い等に応じて異なります。

(3)所得税額の計算

所得金額から所得控除額をマイナスし、その金額に税率を乗じて所得税額を算出します。住宅ローン控除等の税額控除の適用がある場合は、「税額」からマイナスすることができます。(同じマイナスするものでも、所得控除とはマイナスするタイミングが違います)

【 所得税の計算の流れ(給与所得者)】

3.年末調整の手続きの流れは?

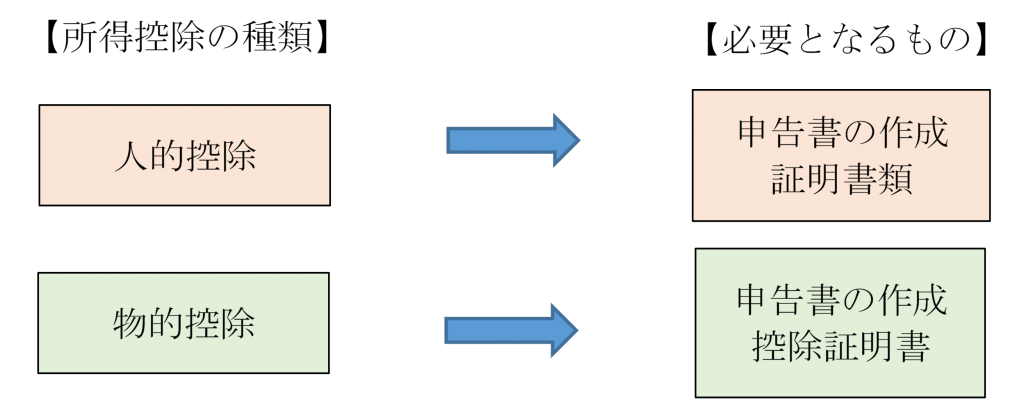

所得税額の計算の流れが確認できたところで、年末調整でどのような事項を考慮していくのかを考えていきましょう。年末調整を行うにあたって必要な情報を収集する必要がありますが、大きく分けて以下の3項目となります。

(1)人的控除(所得控除のうち「人」に関するもの)

本人やご家族の状況によるものです。具体例を挙げると、配偶者控除や扶養控除です。本人やご家族の情報が必要となりますので、「扶養控除等申告書」「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」が必要になります。なお、海外にご家族がいらっしゃる場合は、「親族関係書類」「送金関係書類」を添付する必要があります。

(2)物的控除(所得控除のうち「支出」に関するもの)

支出に関するものが該当します。具体例を挙げると、生命保険料控除や地震保険料控除が該当します。確定拠出年金に加入している場合も該当します。保険会社から送られてくる控除証明書を基に「給与所得者の保険料控除申告書」を作成します。なお、個人で国民年金等を支払われている場合は、その情報も併せて記載します。

(3)その他(税額控除がある・転職をした等)

代表的な税額控除として住宅ローン控除があります。税務署から送付される「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」と「住宅取得資金に係る借入金の年末残高等証明書」が必要となります。

転職をした場合は、年末時点で勤務している会社が、前職での給与を含めて年末調整をしますので、前職の源泉徴収票が必要になります。

4.手続きの流れは?

年末調整をするためには、上記3.でお話した情報・書類が必要になりますので、従業員の方に申告書の記入や書類の収集をお願いしなくてはなりません。特に今年は基礎控除額、給与所得控除額が改正された影響で、従来の様式に「基礎控除申告書」「所得金額調整控除申告書」が追加されました。(基礎控除・給与所得控除の改正については、こちらの記事をご参照ください)

年々煩雑さが増している一方で、従来は紙媒体で記入・提出をしていた上記の申告書は電子データで提出できるよう改正がされました。(年末調整手続の電子化に向けた取組について(令和2年分以降))

国税庁HPから年末調整用のソフト(画像はプロトタイプ版。2020年10月にマスプロダクションタイプがリリース)をダウンロードすることができ、画像の通り、年末調整に必要な書類をアプリで作成することができます。操作をした感想としては、紙にどこに何を書けばよいかを迷う必要がなくなるので、非常に楽に感じます。このアプリで作成したデータを会社へ提出し、会社は自社の給与システム等にインポートして年末調整を進めることになります。会社側も申告書に記載された控除額の検算事務が不要になり、従来は紙で保管していた添付書類をデータで保管できますので、保管コストが削減できる等、従業員側、会社側共にメリットがあります。

上記の電子化をするにあたって、(1) 会社側、(2) 従業員側で準備を進めていかなくてはなりません。注意が必要な点を以下に掲げておきます。(国税庁HPより一部抜粋)

(1)会社側

①実施方法の検討

従業員が使用する控除申告書作成用のソフトウェア(「年調ソフト」 や民間ソフトウェア会社が提供する給与システム等)の選定、電子化後の年末調整手続の事務手順をどうするかなどを検討します。

②従業員(給与所得者)への周知

保険会社等から控除証明書等データの交付を受けるための手続など、事前準備が必要であることを早期に従業員へ周知することが必要です。

③給与システム等の対応確認

従業員が提供する控除申告書データや控除証明書等データを自社の給与システム等にインポート可能かどうかを確認します。インポートができない場合には、新たな給与システムの導入等を検討します。

④税務署への届出

従業員から控除申告書を電子データで提供を受けるためには、所轄税務署長宛に「源泉徴収に関する申告書に記載すべき事項の電磁的方法による提供の承認申請書」を提出し、その承認を受ける必要があります。

(2)従業員側

①年末調整申告書作成用のソフトウェアの取得

保険会社等から取得する控除証明書等データを利用して年末調整申告書データを作成するためのソフトウェア(国税庁が提供する「年末調整控除申告書等作成用ソフトウェア」など)を取得します。

②控除証明書等データの取得(マイナポータル連携を利用しない場合のみ)

保険会社等のホームページから控除証明書等のデータを取得します。

なお、②についてはマイナンバーカードをお持ちの方はマイナポータルとの連携をすることにより、控除証明書等のデータを一括取得するごとが可能になります。控除証明書が多い方は、マイナポータル連携を使った方が電子化の恩恵を受けられるでしょう。ただ、マイナポータル連携をするためにはマイナンバーカードの取得が必須です。マイナンバーカードの取得は申請から交付まで1ヶ月半から2ヶ月ほどかかるようですので、早めの準備をお勧めします。余談ですが、2020年9月1日からマイナポイントがスタートしています。年末調整の負担軽減も考えると、このタイミングでマイナンバーカードの取得を検討するのも一案かと思います。(地方公共団体情報システム機構HP)

5.まとめ

いかがでしたでしょうか。今回は年末調整の制度の概要から、今年から改正された電子化の手続きまでお話しました。電子化をすることによって、会社側、従業員側、双方にメリットがあります。ただ、全従業員が上記の作業が可能かどうかや、マイナポータル連携が可能な保険会社が限定(2020年9月現在で8社)されていること等を考慮すると、電子化による負担軽減の恩恵は限定的になるかと思います。いずれにしましても、年末調整の電子化される場合は早めのご準備をお勧めします。